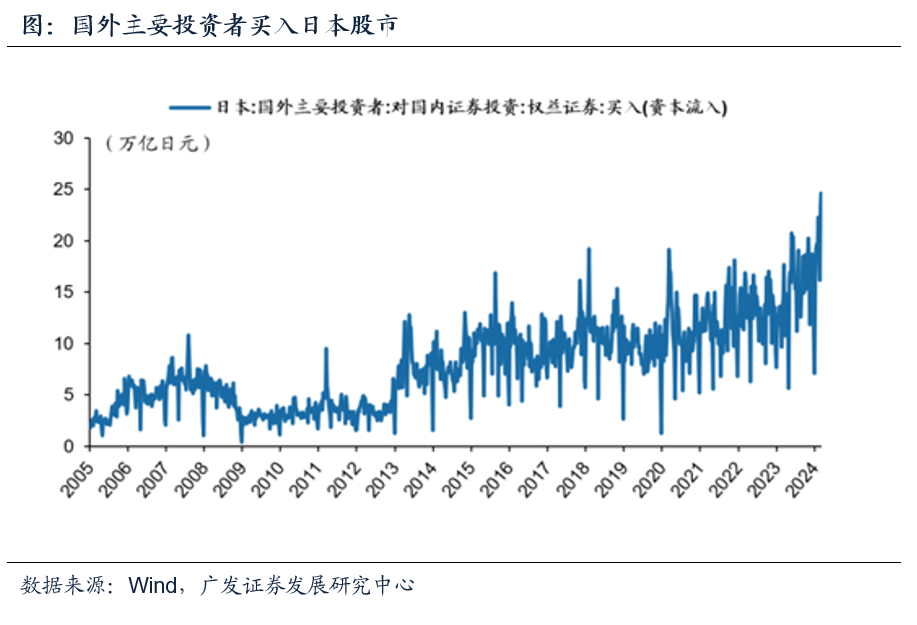

专题:巴菲特2024年股东大会重磅来袭 转自:广发证券戴康 巴菲特投资五大商社,妙在哪里?为什么说普通人很难抄作业? 2024年5月4日,被誉为“投资界春 晚”的巴菲特股东大会将如约召开 投资界一年一度的盛会——伯克希尔·哈撒韦股东大会(巴菲特股东大会)将于2024年5月4日在美国奥马哈召开。其中巴菲特对于日股的投资是市场广为热议的话题,巴菲特从巴菲特从2020年8月份开始投资日本五大商社,并在2023年上半年大举加仓。 这一举动背后有何逻辑?在五大商社之外还有哪些日股公司值得关注?在本届巴菲特股东大会前夕我们聊一聊巴老的眼光。 问题一: 我们认为巴菲特持续加仓五大商社,一定程度而言是刺激日股走强的因素之一。 巴菲特持续加仓五大商社,吸引全球投资者对日本股市关注度上升,日股得到跨国资金的逐步增配。当然,巴菲特长期持股五大商社背后的逻辑在于五大商社可以认为是“日特估”的代表性公司。 “日特估”普遍指代的是那些价值被低估、同时有着高分红且正不断提升治理效率的日本上市公司。逆全球化的新投资范式中,全球资金更倾向于去配置确定性高的资产。“日特估”代表公司具备稳定的盈利能力,并且在公司治理结构上能够给投资者更大的信心。在新投资范式下,日特估就是大势所趋。

问题二: 巴菲特此前透露,计划持有这些投资10到20年,为何巴菲特持续看好日本? 首先,巴菲特的这一长期投资策略与他的投资哲学相符,即寻找具有良好经营、稳定现金流和合理估值的公司进行投资,并持有这些投资以实现长期增长。以上可总结为价值投资以及长期持有。这反映了巴菲特对于日本经济的长期看好,背后也是日本在疫情以后经济出现了明显向好的迹象。 其次是考虑到监管和治理因素。在某些重要方面,他投资的日本五大商社都遵循股东友好政策,这些政策远优于美国的惯例。近年来,日本政府和东京证券交易所推动了一系列公司治理改革,提高了上市公司的透明度和治理水平。这些改革旨在吸引外国投资者,增强市场活力。例如,东京证券交易进行架构重组,提高了上市标准,积极开展公司治理,改善企业盈利,这些都使得日本股市对外国投资者更具吸引力。 巴菲特曾透露了选择投资日股的一些理由——这五家商社符合他选股的一些标准:高股息收益率和高自由现金流,这些公司通常具有强大的现金流和审慎的财务管理,能够在不同的市场环境下保持稳定的回报,同时日本的大型综合商社和其他企业通常业务多元化,涵盖从贸易、制造到金融服务等多个领域。这种多元化的业务模式能够在不同市场条件下保持盈利能力,降低了投资风险。这也符合我们一直所提的,当前全球资金在新投资范式下对于确定性溢价的追逐。 问题三: 2月24日晚,巴菲特发布一年一度致股东信,在谈及最受关注的日本投资时表示,伯克希尔继续长期被动地持有日本五大商社股份,每家公司的经营方式都高度多元化,与伯克希尔本身的经营方式有些类似。日本五大商社的经营特色有哪些? 五大商社的经营历史悠久,可以追溯到19世纪。过去,这五大商社的重心主要在于贸易领域,当前则更侧重于投资领域。五大商社的共性在于多元化经营、高股息、高自由现金流以及审慎增发新股等多方面。 五家公司的经营业务范围都十分广泛,通过在不同行业领域的布局的多元化发展战略,公司能够有效分散经营风险,在不同行业和市场中获得稳定的收入增长。并且,五大商社的业务深度渗透到产业链上下游,基本涵盖了从原材料采购到产品销售的整个产业链,这使得商社能够掌握更多市场动态,增强市场竞争力,而且通过业务不同环节的资源整合,能够达到降本增效的效果。以三菱商事为代表的五大商社在日本社会中具有举足轻重的地位,垄断了日本全国近99%的大型生产企业和贸易公司,背靠各自的财团垄断全球的矿产和石油资源产业链。这些财团以产业资本、商业资本和金融资本相结合,是明治维新和二战后得到日本政府倾力扶植的垄断性大型控股公司。 五大商社所涉及的业务范围的相似性非常高,但优势产业和经营特色略有区别。 三菱商事、三井物产在能源/资源产业的优势最为突出; 住友商事在媒体、地产等产业的优势突出; 伊藤忠商事在食品、金融、信息等产业的优势突出; 丸红在电力、粮油谷物等产业的优势突出。 问题四: 巴菲特投资五大商社,妙在哪里?为什么说普通人很难抄作业? 买入五大商社也是巴菲特价值投资理念的体现,与他的投资哲学相符,即寻找具有良好经营、稳定现金流和合理估值的公司进行投资,并持有这些投资以实现长期增长。这些商社不仅是各自母集团在全球经济中的核心力量,也因其全球网络和多元化业务在国际市场上享有盛誉。 但对于普通人而言,很难做到: (1)伯克希尔·哈撒韦通过发行日债来购买日股,而将资金成本控制在1%以下。并在预计未来日本通胀或出现上升的背景下,借日元债券、买入抗通胀资产(股票、地产等)。作为个人投资者很难模仿。 (2)巴菲特的“捡烟蒂”法则即寻找被低估的公司。这样一来,股价涨到公允价值可以大赚一笔,即使不涨而破产清算也能赚钱。日本五大商社,以其被低估的市值、高额的分红、对经营质量的重视、持续满足消费者的稳定需求、拥有独特的商业模式以及正在加强的治理和改革能力而著称,是“日特估”的典型代表,也是全球投资的大势所趋。巴菲特的持续加仓,会进一步吸引全球投资者对日本股市关注度上升,日股得到跨国资金的逐步增配。 |